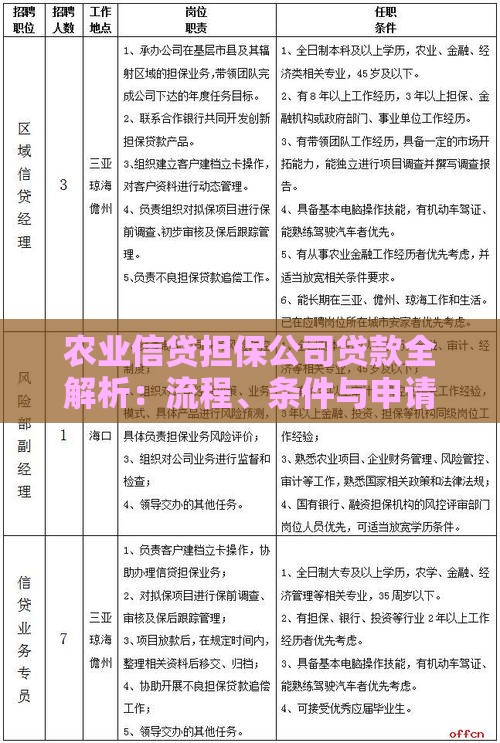

农业信贷担保公司贷款全解析:流程、条件与申请技巧

农业信贷担保公司是支持农业发展的关键金融中介,本文详细解析其运作模式、贷款申请流程、准入条件及注意事项。文章涵盖**担保机制核心作用**、材料准备技巧、利率差异对比等实用内容,帮助农户和农业企业高效获取资金支持,规避常见风险。通过真实案例与数据,为读者提供可操作的贷款策略。

一、什么是农业信贷担保公司?

说到农业信贷担保公司,很多人的第一反应可能是“这和普通银行有啥区别?”。其实啊,这类公司更像是**农业融资的桥梁**。它们由政府主导成立,专门为缺乏抵押物的农业经营主体提供信用担保,比如合作社、家庭农场这些“轻资产”群体。

举个具体例子,像国家农业信贷担保联盟有限责任公司(简称国家农担)和各省的农担分公司,就是典型代表。它们的核心作用是通过**风险分担机制**,让银行敢给农业项目放贷。比如某养鸡场需要100万升级设备,但只有鸡舍没有房产证,这时候农担公司出面担保,银行就愿意放款了。

二、农业担保贷款全流程拆解

申请这类贷款可不是填个表就能搞定,整个流程比普通商业贷款复杂得多,咱们分步骤来说:

1. **需求评估阶段**:先得明确贷款用途是否符合政策支持范围。比如2023年重点支持的智慧农业设施建设,比传统种植项目更容易获批。

2. **材料准备环节**:需要准备的材料包括但不限于:- 法人身份证+户口本复印件- 营业执照+特种行业许可证(比如养殖场的动物防疫证)- 近3年财务报表(个体户可用户头流水代替)- 土地流转合同或承包证明- **项目可行性报告**(这个特别关键!)

3. **担保审核重点**:农担公司最关注两个指标——**经营持续性和还款来源可靠性**。有个实际案例,某蔬菜合作社用订单农业合同作为还款依据,比单纯用预估销售额获批率提高40%。

三、申请条件中的隐藏门槛

别看官网上写的准入条件好像很简单,实际操作中有些隐性要求必须注意:

- **主体资格**:个体户和公司都能申请,但注册资本50万以下的微型企业需要额外提供**上下游合作证明**

- **征信要求**:近2年不能有超过3次的信用卡逾期记录,特别注意**农户联保贷款中的关联人征信**也会被核查

- **抵押物弹性**:没有房产抵押的话,可以用**土地承包经营权预期收益**作质押,比如某茶园用未来3年茶叶销售收入权质押获得80万贷款

四、三大避坑指南

在办理过程中,这些经验教训值得记牢:

1. **利率陷阱**:表面年化利率5%看起来很美好,但要留意**担保费(0.8%-1.5%)+账户管理费(0.2%/季)**的叠加成本,实际综合成本可能达到7.5%

2. **还款方式选择**:强烈建议选择**按季付息到期还本**,比等额本息更适合农业生产周期。比如某食用菌企业因选择错误还款方式导致资金链断裂

3. **贷后管理要点**:农担公司会定期回访,记得保存好**生产资料采购发票**和**销售凭证**,某养殖户就因无法提供饲料购买记录被提前收贷

五、常见问题实战解答

根据农担公司客服数据,这些问题被问到最多:

Q:合作社刚成立半年能申请吗?

A:可以!但需要提供**上下游企业担保函**或预付款合同

Q:贷款审批要多久?

A:材料齐全情况下,**15-25个工作日**是常态,旺季可能延长到35天

Q:逾期会怎样处理?

A:首先会产生**每日0.05%的罚息**,超过30天未处理可能启动担保代偿程序,影响主体征信记录

总结来看,农业担保贷款确实为三农发展打开融资通道,但想要顺利获批,必须吃透政策、备齐材料、选对产品。建议在申请前先到当地农经站做**免费资质预审**,能省去很多不必要的麻烦。毕竟,咱们农户挣的都是辛苦钱,每一分融资成本都要花在刀刃上。

关注公众号

关注公众号