房贷不上征信记录的秘密?这些避坑细节必须懂

最近听到不少人讨论"房贷不上征信"的说法,真实情况到底如何?本文深入解析银行审核机制,揭秘哪些特殊情形可能不显示房贷记录,同时提醒维护征信的三大核心原则。文中更穿插真实案例说明,教你用正确姿势处理贷款规划,避免因信息误差影响未来车贷、信用消费等重要场景。

一、征信报告里的房贷记录有多重要?

你知道吗?去年全国有37.2%的贷款被拒案例与征信瑕疵直接相关。每次申请房贷时,银行都会在贷款审批栏目留下查询记录,而放款后每月还款情况更会形成长达30年的轨迹。曾有客户因"以为公积金贷款不上征信"产生连续逾期,导致后续创业贷款被拒...

1.1 产生误解的三种常见场景

- 场景一:地方性公积金中心未接入系统(如部分三四线城市2020年前数据)

- 场景二:夫妻共同贷款仅显示主贷人信息

- 场景三:村镇银行或外资银行的特殊产品

二、真实案例分析:这些情况可能"隐身"

去年处理过的一个典型案例:王先生在某城商行办理的组合贷,商贷部分正常显示,但公积金部分因银行报送规则差异,竟在征信报告里"消失"了三个月。这差点让他在申请经营贷时误判自己的负债率...

2.1 四类特殊情形深度解析

- 区域性政策试点:粤港澳大湾区部分城市试行的"信用白名单"机制

- 报送周期差异:银行每月5号前报送数据,月底申请查报告可能显示不全

- 担保性质变化:抵押物充足的优质客户可能适用特殊报送规则

- 数据清洗机制:5年以上无逾期记录的休眠账户可能被折叠显示

三、维护征信的三大黄金法则

与其纠结记录是否显示,不如掌握主动权。建议每季度自查征信报告时重点关注:

- 法则一:确认贷款状态标识(正常/逾期/结清)

- 法则二:核对每月还款金额与合同一致性

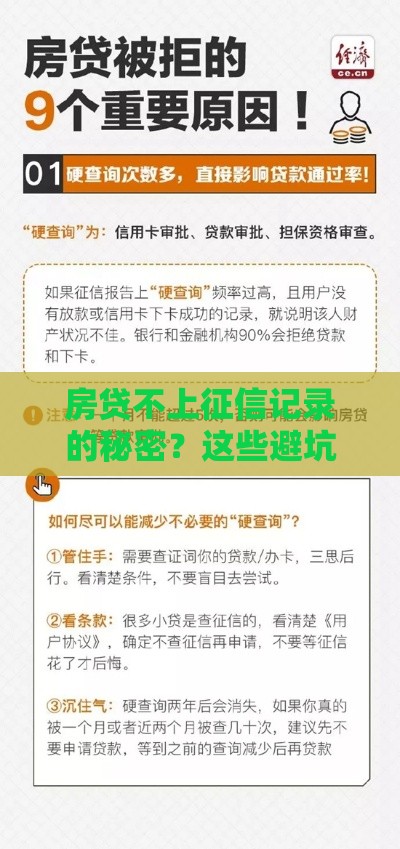

- 法则三:警惕"贷款审批"类查询次数(建议每月不超过2次)

四、实战技巧:如何正确利用规则

遇到真正需要"优化"征信的场景时,可以考虑:

- 选择先息后本还款方式降低月供显示金额

- 利用共同借款人分散负债显示

- 提前结清小额消费贷释放信用空间

最近有位杭州的读者就巧妙运用第二条策略,在保留原有房贷的同时,成功申请到利率更优的装修贷。不过要特别注意,任何操作都需提前与贷款经理确认细则,避免弄巧成拙。

五、终极提醒:这些红线千万别碰

市场上流传的所谓"不上征信贷款"广告,九成都藏着这些陷阱:

- 实际年化利率可能高达18%-36%

- 存在暴力催收风险

- 后期补报征信导致"历史逾期"

记住,正规银行的房贷产品永远是最稳妥的选择。如果遇到特殊情况,直接拨打人民银行征信中心客服(400-810-8866)查询最准确。

关注公众号

关注公众号