商业银行贷款损失准备管理办法解析及贷款风险管理要点

本文深度解读《商业银行贷款损失准备管理办法》的核心内容,重点分析贷款风险分类标准、准备金计提规则及监管要求。通过真实案例和数据,揭示银行如何通过动态拨备制度控制不良贷款风险,并探讨管理办法对中小微企业融资的实际影响。文章涵盖准备金计算模型、压力测试方法及银行应对策略等实操要点。

一、管理办法出台的背景与意义

要说清楚这个管理办法的重要性,得先了解我国银行业的现状。截至2023年6月,商业银行不良贷款余额已经突破3万亿大关,这个数字背后反映的是经济下行压力加大带来的系统性风险。监管部门推出这个办法,说白了就是要让银行提前把"救命钱"准备好,别等到坏账爆发了才手忙脚乱。

这里有个关键点值得注意:管理办法明确要求银行建立"前瞻性"拨备机制。比如某城商行在2022年就因为对房地产贷款风险预判不足,导致当年拨备覆盖率暴跌至90%以下,直接触发监管红线。这说明传统的"事后计提"模式已经跟不上现在的风险变化节奏。

二、贷款损失准备的核心管理要求

根据最新管理办法,主要监管指标可以归纳为三个重点:

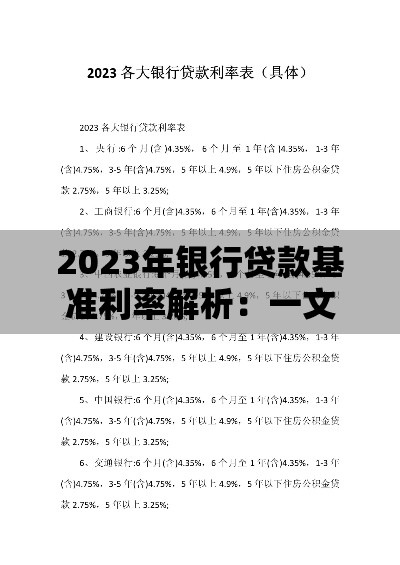

1. 级分类对应计提比例:正常类1.5%、关注类3%、次级类30%、可疑类60%、损失类100%。这里要注意次级类贷款的计提标准比旧规提高了5个百分点,反映出对潜在风险的警惕加强。

2. 动态调整机制:要求银行每季度进行压力测试,当经济景气指数连续2个季度低于临界值时,必须自动上浮计提比例0.5-1个百分点。这相当于给银行戴上了"紧箍咒",避免在经济下行期出现拨备不足。

3. 跨周期平滑安排:允许银行在利润较好的年份多计提20%的储备金,这部分"超额准备"可以在困难时期用来冲抵损失。举个实例,某股份制银行2021年就利用这个政策多计提了80亿,结果在2022年化解了37亿的潜在坏账。

三、商业银行实操中的难点解析

在实际执行过程中,很多银行风控主管都跟我吐槽过这几个痛点:

※ 中小微企业贷款的风险量化模型建立困难,特别是疫情后出现的"两高一剩"行业(高杠杆、高周转、现金流吃紧)企业,很难准确归类风险等级。

※ 对公贷款中的集团客户关联交易识别,这个简直就是风控人员的噩梦。比如某汽车集团旗下有12家子公司互相担保,一旦产业链某个环节出问题,整个贷款组合的风险敞口会呈几何级数放大。

※ 数字贷款产品的拨备计算存在盲区,特别是针对互联网平台的联合贷款项目。有个真实案例,某银行与电商平台合作的消费贷产品,因为交易数据不透明,导致实际坏账率比预估的高出2.3倍。

四、对贷款业务的实际影响

从市场反馈来看,管理办法的实施正在重塑贷款市场格局:

1. 贷款利率定价更趋精细化:现在银行给企业放贷,不仅要看主体信用评级,还要综合评估行业风险系数。比如对光伏行业的贷款,平均利率比去年同期上浮了0.8个百分点,就是因为行业产能过剩被划入高风险类别。

2. 抵押物估值方法革新:特别是房地产抵押品,要求按季度重估价值。最近有个典型案例,某开发商用商业地产作抵押的贷款,由于评估公司下调估值20%,直接导致银行追加了1500万的风险准备金。

3. 贷后管理成本增加:根据某股份制银行的内部数据,执行新规后单笔贷款的监控成本增加了18%,主要花在现金流监测系统和第三方数据采购上。不过从长远看,这些投入确实能有效降低不良贷款率。

五、未来发展趋势预测

结合近期银保监会的监管动态,有这几个方向值得关注:

※ 智能风控系统的强制接入:预计到2025年,所有中型以上银行都必须接入央行的企业征信大数据平台,实现贷款风险的实时监控。

※ 绿色贷款的特殊处理:对符合碳中和标准的项目贷款,可能会给予10-15%的拨备计提优惠,这个已经在部分试点银行开始实施。

※ 跨境贷款的风险对冲:针对"一带一路"项目的境外贷款,管理办法可能会允许使用外汇衍生品进行风险对冲,这部分细则还在制定中。

总的来说,这个管理办法就像给银行系上了"安全带",虽然短期会增加运营成本,但从防范系统性金融风险的角度来看,确实是必要之举。对于贷款申请人来说,未来可能需要提供更全面的经营数据,才能获得理想的贷款条件。毕竟,银行现在要把每笔贷款的未来风险都算得明明白白。

关注公众号

关注公众号