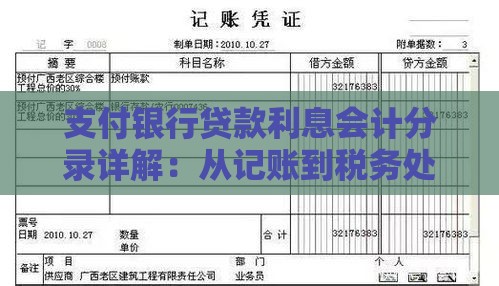

支付银行贷款利息会计分录详解:从记账到税务处理

当企业向银行申请贷款时,支付利息是必然发生的财务行为。本文将通过真实案例拆解银行贷款利息的会计处理全流程,包括**计提利息、支付分录、税务申报**三大核心场景,详细说明不同贷款类型(短期/长期)的记账差异,并附上实操中容易出错的注意事项。全文覆盖财务费用科目运用、应付利息核算逻辑、跨期利息调整等关键知识点,帮助企业财务人员精准完成账务处理。

一、银行贷款利息的基本概念

说到银行贷款利息啊,咱们得先搞清楚几个基本点。企业从银行获得的贷款主要分两种:**短期贷款(1年内到期)**和**长期贷款(1年以上)**。这个分类直接影响利息的会计处理方式,特别是涉及**资本化还是费用化**的判断。

利息计算通常采用**实际利率法**,这里要注意银行给的表面利率和实际资金成本可能存在差异。比如有些贷款会收取手续费,这时候就要用**实际年利率(EAR)**来计算真实成本。举个现实中的例子,某企业获得100万贷款,年利率5%但需支付2万元手续费,实际利率其实高于5%哦。

二、支付利息的会计分录步骤分解

下面咱们分三步走,把整个流程理清楚:

第一步:计提应付利息

每月末需要预提当月的利息费用,这时候用到的科目是:

借:财务费用-利息支出(费用类科目)

贷:应付利息(负债类科目)

这里有个特殊情况,如果是**筹建期间的贷款利息**,按规定要计入管理费用科目。

第二步:实际支付利息

到付息日实际转账时,分录就变成:

借:应付利息(冲销已计提部分)

财务费用-利息支出(补提未计提部分)

贷:银行存款

比如季度付息的情况下,前两个月已经计提,第三个月可能涉及补提当月利息。

第三步:年末利息调整

如果存在**跨会计年度**的利息计提,需要特别注意:

? 属于本年度的利息费用即使未支付也要足额计提

? 已支付但归属下年度的利息要通过"预付账款"核算

这个环节经常出现所得税汇算调整事项。

三、不同贷款类型的处理差异

这里咱们用对比表格更清楚些:

| 项目 | 短期贷款 | 长期贷款 |

|---|---|---|

| 核算科目 | "短期借款"科目 | "长期借款"科目 |

| 利息处理 | 全部计入财务费用 | 建设期利息可能资本化 |

| 付息周期 | 常见按月付息 | 多按季度/年度付息 |

特别提醒:如果是**专项贷款用于工程建设**,在项目达到预定可使用状态前的利息,应当计入在建工程成本。这个资本化时点的判断需要严格参照企业会计准则。

四、税务处理要点解析

做账时千万别忽视这些税务细节:

1. **增值税进项税**:贷款利息支出不得抵扣进项税额

2. **企业所得税**:不超过金融企业同期同类贷款利率部分准予扣除

3. **印花税**:借款合同按0.005%贴花

这里重点说说第二条,如果企业支付给银行的利率是8%,而央行公布的同期标准是6%,那么多出的2%利息不得税前扣除。

五、常见问题处理指南

收集了财务人员常遇到的三个难题:

? 问题1:逾期利息怎么处理?

- 计入"营业外支出"并做纳税调整

? 问题2:利息发票如何取得?

- 要求银行开具增值税普通发票,税率栏注明"免税"

? 问题3:外汇贷款利息处理

- 需按期末汇率调整应付利息余额,差额进财务费用

六、实操中的注意事项

最后给几个提醒:

1. 每月核对银行提供的**利息计算清单**,防止出现计算错误

2. 严格区分**费用化利息与资本化利息**的界限

3. 次年5月31日前必须取得当年度全部利息支出的合法凭证

4. 关注当地税务机关对关联方借款利息的特殊规定

建议建立利息核算台账,记录每笔贷款的起止时间、利率变动、付息情况等信息。

总结来说,处理银行贷款利息会计分录既要懂会计准则,又要熟悉税务规定。特别是**跨期计提、资本化判断、税前扣除标准**这几个关键点,建议财务人员建立标准化操作流程。遇到复杂情况时,最好与专业会计师或税务师沟通确认,避免产生财税风险。

关注公众号

关注公众号