银行信贷资产证券化对贷款市场的影响与机遇

本文深入解析银行信贷资产证券化的运作模式,从基础概念到实际操作流程,结合国内外典型案例,探讨其对贷款资金流动性的提升作用。重点分析证券化过程中涉及的资产筛选、信用评级、风险隔离等关键环节,并揭示其对商业银行、投资者及借款人的双向影响,最后提出在现行监管框架下的发展建议。

一、信贷资产证券化到底是个啥?

说白了,就是银行把放出去的贷款打包变成证券卖出去。比如某银行手里有100亿房贷,把这些贷款的未来收益权切割成小份额,卖给不同投资者。这个过程中,==**原本趴在账上的贷款资产就变成了流动的现金**==,银行又能拿着这些钱继续放贷。

不过要注意的是,不是所有贷款都能拿来证券化。从国内实践看,

? 个人住房抵押贷款占比最高(约35%)

? 汽车贷款近年增长最快

? 小微企业贷款打包难度最大

二、整个证券化流程分几步走?

咱们用个实际案例来说更清楚。去年建行发行的"福元2023年第一期"CLO产品:

第一步:资产筛选。从全国房贷里挑出5万笔,总金额80亿,要求全部是首套房贷款,LPR利率上浮不超过15%。

第二步:设立SPV。通过信托公司成立特殊目的载体,这一步最关键的是==**实现风险隔离**==,就算建行倒闭了,这部分资产也不会被清算。

第三步:分层评级。把80亿分成优先A档(60亿,AAA评级)、优先B档(15亿,AA+评级)、次级档(5亿,未评级)。次级档通常由银行自持,相当于给投资者吃定心丸。

三、银行搞证券化图个啥?

某股份制银行风控总监跟我说过实话:"以前贷款放出去就锁死在资产负债表里,现在每个月都能腾出50-80亿额度。"具体好处包括:

※ 资本充足率提升0.5-1个百分点

? 不良贷款率降低0.3%左右

? 中间业务收入新增年均2.3亿元

不过这里有个坑要注意,==**证券化不等于风险消失**==。就像美国次贷危机,银行把次级贷款包装成优质资产,最终引发系统性风险。所以现在银保监会规定,银行必须自持不低于5%的次级档。

四、对贷款申请人有啥影响?

可能很多人不知道,证券化其实间接影响着你的贷款审批。去年工行把30亿小微企业贷款证券化后:

※ 同类贷款审批速度加快2-3个工作日

? 利率浮动空间扩大0.5个百分点

? 抵押物要求有所降低

但也存在潜在风险。某些消费金融公司为了快速回笼资金,可能放松贷款审核标准。所以借款人要特别注意,==**不要被过于宽松的贷款条件诱导过度借贷**==。

五、当前市场存在哪些问题?

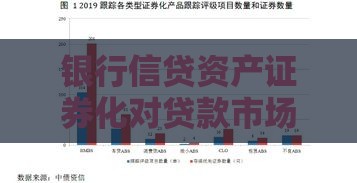

根据央行2022年金融市场报告,现存主要问题包括:

1. 信息披露不透明,约40%产品仅披露基础资产类型

2. 二级市场流动性不足,换手率不到国债的1/10

3. 投资者结构单一,银行互持比例高达65%

4. 法律配套仍需完善,特别是破产隔离条款执行存在争议

最近闹得沸沸扬扬的某地产公司供应链金融证券违约事件,就暴露出基础资产重复质押的问题。

六、未来的发展方向在哪?

从监管动态来看,今年可能会在三个方面突破:

※ 试点不良资产证券化扩围,目前仅六大行有资格

? 推动跨境证券化,吸引外资参与

? 建立统一的登记托管系统

个人预测,未来3年CLO市场规模可能突破5万亿,但配套的投资者教育、风险定价机制必须跟上。就像炒股不能光看K线图,买证券化产品更要看懂底层资产质量。

说到底,信贷资产证券化就像金融市场的"转换器",既帮助银行盘活存量贷款,又给投资者提供新选择。但任何金融创新都是双刃剑,==**关键要在流动性和风险控制之间找到平衡点**==。作为普通贷款人,咱们既要享受更便利的融资服务,也要时刻警惕潜在风险,这才是正确的打开方式。

关注公众号

关注公众号