银行贷款申请全指南:条件、流程及注意事项

想要从银行顺利获得贷款,需要了解资质要求、准备关键材料并掌握审批逻辑。本文从自我评估、材料清单、产品选择到审批全流程,详细解析银行贷款的实操要点,包括==**信用评分优化技巧**==、==**收入证明的隐藏门槛**==以及==**避免被拒的避坑指南**==,帮你提高成功率。

一、申请贷款前先摸清自己的“底牌”

银行可不是随便撒钱的慈善机构,首先得确认自己是不是符合基本门槛。年龄要在18-65岁之间,这个范围之外的基本没戏。举个例子,有些银行要求房贷申请人不能超过55岁,这点很多人容易忽略。

收入证明是重头戏,别以为月入过万就稳了,银行更看重稳定性。自由职业者可能会遇到麻烦——我有个朋友开设计工作室,流水时高时低,最后只能用配偶作为主贷人。对了,==**社保公积金连续缴纳6个月以上**==是很多银行的硬指标,断缴过的建议补缴后再申请。

信用报告要提前自查,央行每年有2次免费查询机会。重点看有没有“连三累六”(连续3个月或累计6次逾期)。有次我帮客户查征信,发现他大学时的助学贷款有3次逾期,差点误了大事。

二、材料准备不能临时抱佛脚

基础材料包括身份证、户口本、结婚证(已婚人士),这些看似简单但要注意有效期。去年有客户拿过期身份证去面签,结果白跑一趟。

收入证明要玩点“小心机”:

? 工资流水建议打印半年以上

? 年终奖记得让公司注明在收入证明里

? 兼职收入可能需要提供完税证明

抵押贷款要特别注意产权清晰,比如夫妻共有房产必须双方签字。见过最夸张的案例,客户拿着父亲名下的房本就要办抵押,结果当然被拒。

三、选对产品比盲目申请更重要

消费贷、经营贷、房贷各有门道。想装修房子却申请了经营贷,这种错位选择可能被判定骗贷。最近有银行推出“新市民专属贷”,针对社保不满2年的群体,这类特色产品要多关注。

利率不是唯一标准,等额本息和先息后本的区别大了去了。有个餐饮老板选错还款方式,结果旺季时现金流直接崩盘。建议用银行官网的贷款计算器多试几种方案。

小技巧:同一家银行不同分行的贷款政策可能有差异,比如开发区支行对企业贷更宽松。多打几个网点电话比较,说不定有惊喜。

四、审批流程中的隐藏关卡

线上初审通过不代表稳了,面签时信贷经理的“灵魂拷问”才是关键。上周有客户被问到“这笔装修贷为什么要30万”,回答支支吾吾的直接被标记风险。

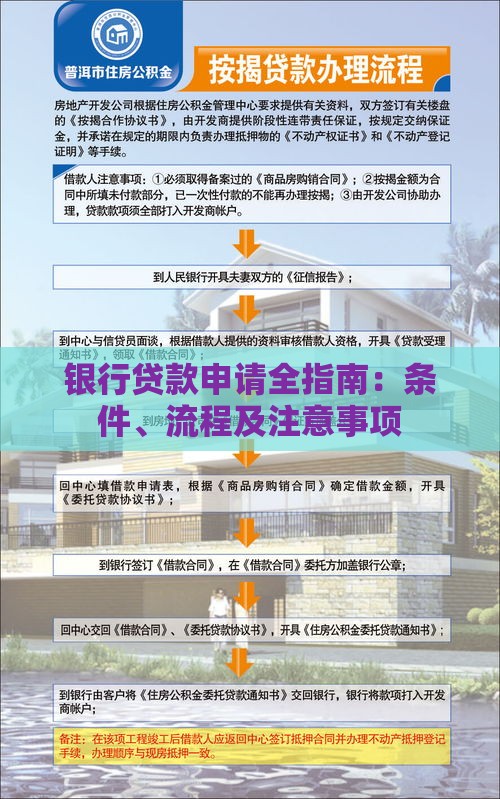

抵押登记现在能线上办理了,但有些三四线城市还要跑房管局。建议提前问清楚所需材料,别像我有次陪客户办抵押,发现结婚证版本太旧还要先补办证件。

放款时间差可能让你措手不及,特别是二手房交易。听说过最坑的情况,银行拖了2个月才放款,卖家直接要求赔违约金。所以==**在合同里务必写明放款时限**==!

五、这些雷区千万要避开

频繁申请贷款是大忌,每次申请都会留下查询记录。有客户1个月申请了8家银行,信用报告直接变成“花户”,半年内都别想贷款了。

提前还款违约金可能高达3%,特别是刚放款1年内。去年有客户提前还房贷,结果多付了2万多违约金,心疼得直拍大腿。

警惕“银行内部通道”骗局,最近出现假冒信贷经理的诈骗。记住正规银行不会收取“加速费”,遇到要转账的一律拉黑。

总结来说,银行贷款是门技术活,既要会“包装”自己的资质,又要懂银行的审核逻辑。建议提前3个月开始准备,把征信养好、流水做漂亮。最后提醒大家,==**量力而行**==才是硬道理,别让贷款成为生活的负担。

关注公众号

关注公众号