银行贷款7厘利息怎么算?超详细计算步骤全攻略

当看到银行贷款广告写着"月息7厘"时,很多朋友都会疑惑:这个7厘利息到底怎么计算?每个月要还多少钱?本文将以真实案例拆解7厘利息的换算公式,对比等额本息、先息后本等不同还款方式的差异,并揭秘实际贷款中常见的利率陷阱。无论你是准备办理房贷、车贷还是经营贷,看完这篇都能清楚掌握利息计算的核心方法。

一、先搞懂什么是7厘利息

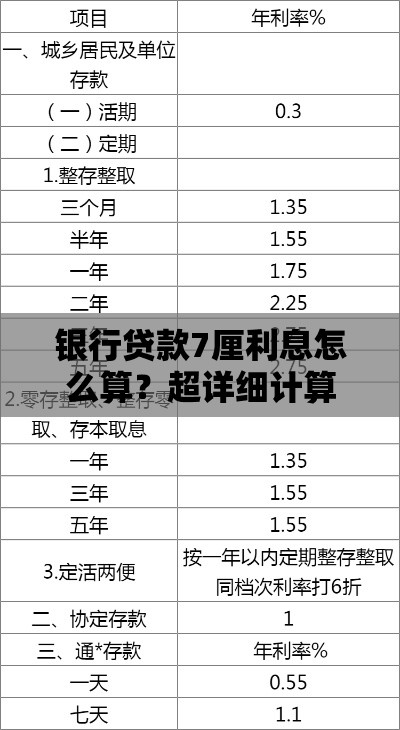

咱们先来说说这个"厘"的概念。在金融行业里,1厘=0.1%,所以7厘利息其实就是0.7%。不过这里有个特别容易混淆的地方——这个0.7%可能是月利率也可能是年利率。

根据央行规定,现在正规金融机构必须明确标注利率类型。如果看到宣传单上写着"月息7厘",那就是月利率0.7%,换算成年利率要乘以12个月,也就是8.4%。要是标注的是"年息7厘",那年利率就是0.7%,这种情况非常少见。

举个实际例子:小明贷款10万元,月息7厘(0.7%),那么:

每月利息=100,000×0.7%=700元

全年利息=700×12=8,400元

二、不同还款方式的具体算法

这里要特别注意,银行常用的两种计息方式计算结果相差很大:

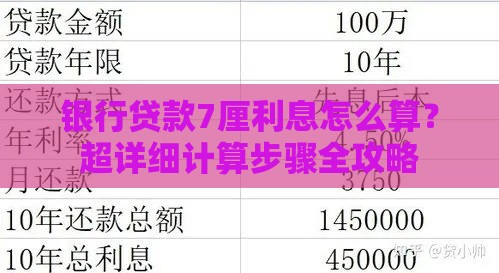

1. 等额本息还款

这是最常见的房贷计算方式,每个月还款额固定。假设贷款10万元,期限1年,月息7厘(年利率8.4%):

每月还款额= [100000×0.7%×(1+0.7%)^12] ÷ [(1+0.7%)^12-1] ≈8,791元

总利息=8,791×12-100,000=5,492元

2. 先息后本还款

这种常见于经营贷,每月只还利息,到期还本金:

每月还款额=100,000×0.7%=700元

最后一个月还款=100,000+700=100,700元

总利息=700×12=8,400元

看出差别了吗?同样的利率下,等额本息实际支付的利息少了近3,000元,这是因为每月都在偿还部分本金。

三、实际贷款中的隐藏细节

你以为算完利息就完了?其实这些细节更关键:

1. 手续费和服务费

有的银行会在放款时收取1%-3%的服务费。比如贷款100万收2%服务费,相当于直接增加2万元成本,这会让实际利率上浮0.2%左右。

2. 还款周期陷阱

部分信贷产品按日计息,但要求按月付息。假设日息0.023%(相当于月息7厘),借款30天的话:

利息=100,000×0.023%×30=690元

但如果当月有31天,就要多付1天的利息,这种细节很多人会忽略。

3. 提前还款违约金

某银行规定:贷款不满1年提前还款,需支付剩余本金的2%作为违约金。假如你借款100万,第6个月提前还款:

违约金=100万×2%=2万元

这相当于把实际利率提高了0.4%

四、这样计算最保险

教大家一个万能公式:实际年利率=总利息÷到手本金÷借款年限×100%

比如贷款10万元,月息7厘,服务费2%,期限1年:

到手本金=100,000×(1-2%)=98,000元

总利息=100,000×0.7%×12=8,400元

实际年利率=(8,400÷98,000÷1)×100%=8.57%

比宣传的8.4%高了0.17%,这就是服务费带来的隐形成本。

五、避免踩坑的3个建议

1. 要求出示完整还款计划表

所有正规金融机构都能提供包含每期本金、利息的明细表,如果对方推脱,就要提高警惕。

2. 重点看贷款合同第三页

这里通常会写明综合年化利率,根据监管要求必须包含利息、服务费、担保费等所有费用。

3. 用银行官方计算器验证

比如建行官网的贷款计算器,输入金额、期限、利率后,对比业务员给的数据是否一致。

最后提醒大家,7厘利息听起来不高,但实际借款时一定要问清楚三个关键点:是年息还是月息?有没有其他费用?提前还款有什么限制?把这些搞明白了,才能真正避免多花冤枉钱。

关注公众号

关注公众号